Interview de Anne-Sophie DELATTRE, IGL / Chargée de mission, Crédit Agricole SA

et Eva HÖGLUND, Chief Financial Officer, EFL Groupe Crédit Agricole

Réalisée par : Mireille de Kerleau, Communications Manager, CACEIS

Avec l’intervention de Mamadou FALL, Directeur général de Kossam

et de Marie FAYE, Directrice administrative et financière de Kossam

Bonjour, pour la quatrième édition de ce podcast consacré aux Banquiers Solidaires, je vous propose de monter à bord d’un ferry qui relie Dakar à l’île de Gorée, au Sénégal.

Eva : C’est lors d’un week-end, lorsqu’on a visité l’île de Gorée, il y avait plein d’enfants, et ils chantaient pendant la traversée du ferry, et c’était assez chouette, donc je les ai filmés.

C’est Eva Hoglund qui nous parle. Nous allons découvrir dans ce podcast son parcours en tant que Banquier solidaire, en tandem avec Anne-Sophie Delattre.

Vous allez me dire, qu’est-ce que c’est les Banquiers Solidaires ? Et bien, les Banquiers Solidaires, c’est un dispositif de volontariat de compétences. Il est ouvert à tous les collaborateurs du groupe Crédit Agricole et ce sont des missions en faveur d’institutions de microfinance et d’entreprises à impact, qui sont soutenues par la Fondation Grameen Crédit Agricole.

Alors avant de commencer, je rappellerai juste que le Sénégal est un pays majoritairement rurale. L’élevage représente 7,5% du PIB national et 35% du PIB agricole, mais le Sénégal dépend fortement de l’importation de poudre de lait : 90% du lait consommé au Sénégal est importé sous forme de poudre, alors que 30% de la population vit traditionnellement de l’élevage et peut produire ce lait. C’est face à ce constat que Bagoré Bathily crée en 2006 une entreprise sociale qui s’appelle La Laiterie du Berger, avec l’objectif de valoriser la production laitière locale. Aujourd’hui, La Laiterie est la principale entreprise nationale de transformation du lait local. Sa filiale, qui s’appelle Kossam, est en charge de l’encadrement et de l’amélioration des systèmes de production laitière et de collecte.

Alors voilà, le décor est planté, je vous propose de découvrir maintenant qui sont Eva et Anne-Sophie.

Anne-Sophie : Moi, je m’appelle Anne-Sophie Delattre et je suis dans le groupe crédit Agricole depuis fin 2006. D’abord avec une première expérience de plus de 10 ans dans la filiale Crédit Agricole Consumer Finance, et une dernière expérience chez CACF en expatriation en Chine où j’étais responsable des Risques et des Contrôles Permanents pendant 4 ans. Et puis à la suite de cette expérience en Chine, je suis rentrée en France, au siège de Crédit Agricole S.A. et je travaille à l’Inspection Générale Groupe, je suis chargée de mission au niveau du pôle des banques de proximité à l’international. Voilà ce que je fais depuis mon retour de Chine, donc en avril 2018.

Eva : Moi je suis Eva Höglund, je suis entrée dans le groupe en 2001, d’abord chez CACF où j’ai travaillé dans la direction internationale en tant que superviseur de différentes filiales de CACF à l’étranger. En 2010, je suis partie pour ma première expatriation au Danemark et ensuite j’ai poursuivi avec une deuxième expatriation en Chine, et c’est là que j’ai travaillé au jour le jour avec Anne-Sophie. Anne-Sophie était responsable des risques et moi, j’étais responsable de la finance. Ensuite, quand je suis rentrée de Chine, j’ai rejoint BPI, Banque de Proximité à l’International, au siège, à Paris. Et depuis deux ans maintenant, je suis de nouveau expatriée, à la direction financière de EFL, l’entité de leasing et factoring en Pologne.

Et donc, vous êtes polonaise, Eva.

Eva : Non, je suis suédoise

Ah suédoise, pas du tout polonaise, d’accord

Eva: Rien à voir, je ne comprends pas un mot !

Donc Anne-Sophie et Eva se connaissaient pour avoir travaillé ensemble quelques années plus tôt en tant qu’expatriées en Chine. J’ai demandé à Eva comment elles avaient eu connaissance de la mission Banquiers Solidaires et comment elles se sont retrouvées ensemble au Sénégal.

Eva : Voilà… en fait, moi j’avais déjà fait une mission de banquiers Solidaires, c’était en 2019 je crois, et j’avais fait le Kenya. J’en gardais un super souvenir, ça c’était très bien passé, c’était très valorisant aussi parce que la société a vraiment utilisé ce que j’avais proposé. Et quand j’avais vu cette offre, j’ai vu que c’était dans la finance, j’ai vu que c’était toujours en Afrique, ça m’intéressait, et j’ai vu idéalement, un binôme Risques et Finance. Je me dis, voilà, Anne-Sophie, elle est aventurière comme moi, Je lui ai envoyé un message tout de suite, et elle m’a répondu tout de suite. Je lui ai dit : mais tu es sûre ? Parce que si on postule, je suis sûre qu’on va l’avoir. Parce que, vraiment, notre complémentarité était parfaite pour ce que l’annonce disait et je me suis dit mais il n’y a pas deux autres qui vont avoir la même proposition. Et on l’a eu.

Ensuite, je leur ai demandé de me parler de l’entreprise sociale qu’elles ont accompagné pendant ces deux dernières semaines au Sénégal. Anne-Sophie commence par nous parler de Kossam.

Anne-Sophie : C’est une société qui a pour principale mission une mission sociale. La Laiterie du Berger, c’est une entreprise avec une mission capitalistique, on peut dire, de faire des bénéfices, ce qui n’est pas forcément le cas de Kossam, c’est vraiment la particularité. Kossam aujourd’hui, enfin bien sûr, l’intérêt, recherche l’équilibre au niveau de ses activités, mais c’est très fortement teinté par la mission sociale de développer la filiale de collecte de lait au nord du Sénégal en fait, puisque le DG de la Laiterie du Berger, en fait, quand il a monté cette entreprise, c’est suite à un constat qui était que les bovins sont utilisés uniquement pour la viande et que le lait, finalement, on n’en faisait rien au Sénégal, et donc il s’est dit on ne peut pas laisser cette matière se perdre, ne pas être exploitée donc la Laiterie du Berger fait des yaourts et Kossam développe toute la structure de collecte et du coup, vise à améliorer les conditions de vie des éleveurs, à développer l’emploi féminin puisque 53% des éleveurs sont des éleveuses aujourd’hui. Et ils ont une ferme-école aussi dans laquelle ils accompagnent des femmes, éleveuses, ou des éleveurs pour optimiser la production de lait, les aider à soigner correctement leurs bêtes et accessoirement aussi, essayer de leur apprendre quelques méthodes pour faire de la culture de légumes par exemple qu’ils pourront mettre en place dans les villages quand ils réintègrent par la suite. Donc c’était vraiment un prisme très différent, pour nous qui sommes des banquiers à la base, de se dire, en fait, chaque activité n’est pas vue par un prisme de rentabilité mais plus par un prisme d’impact social.

Et Eva résume pour nous la structure globale.

Eva : Kossam est une filiale du la Laiterie du Berger. Ca a été créé par la Laiterie du Berger, qui le détenait à 100% jusqu’à l’année dernière, où ils ont fait entrer les coopératives, la coopérative des éleveurs. Au jour d’aujourd’hui, la Laiterie est l’actionnaire principal, à 95%, et la coopérative détient 5% de Kossam.

Alors, pourquoi Kossam a-t-elle fait appel aux Banquiers solidaires ? Mamadou Fall, directeur général de Kossam, a répondu au micro d’Anne-Sophie.

Mamadou Fall : La phase de maturité dans laquelle entre maintenant Kossam exige une bonne maîtrise des processus opérationnels, un suivi financier efficace et un suivi des risques permanent. La qualité de travail et le pragmatisme des solutions proposées par les missions de Banquiers Solidaires dont nous avons déjà bénéficié, nous ont motivé pour sourcer cette nouvelle mission pour nous aider à structurer ces sujets.

J’ai ensuite voulu en savoir plus sur leurs missions à proprement dites : quels en étaient les objectifs, comment s’y étaient-elles prises, et avec quels acteurs de l’entreprise.

Anne-Sophie : on avait 3 chantiers : un chantier qu’on a abordé en commun, Eva et moi, qui était Organisation et Processus, un chantier plutôt Reporting Financier qui a été en lead par Eva et une partie Cartographie des Risques sur lequel j’étais plus en lead de mon côté.

Donc sur la partie Organisation et Processus, on a travaillé sur base d’entretiens avec le Comité de Direction. Donc là, le principe, ça a été de discuter avec eux et de comprendre les processus majeurs de l’entreprise, qu’ils nous expliquent le fonctionnement détaillé de leurs processus, quels pouvaient être les points bloquants ou les risques qu’ils avaient déjà en tête, les axes d’amélioration qui étaient déjà engagés. Voilà, on a déjà discuté un peu de tout ça et puis, sur la base de ces entretiens, après, avec Eva, on a établi des constats, un diagnostic et des recommandations qu’on a partagé ensuite dans le cadre du Comité de Pilotage qu’on avait tous les deux jours. Donc on a vraiment tout construit avec eux, partagé les plans d’action, et validé le reste à faire avec eux. Et puis après, sur la partie Cartographie des Risques, on est reparties quand même pas mal des interviews et aussi des constats du chantier d’Eva sur le Reporting Financier. Donc là c’est plutôt moi qui ai construit une démarche d’approche par les risques pour mettre en place un système de management, en tout cas de maîtrise par identification d’indicateurs opérationnels avancés de Risques, et ça pour le coup, c’est moi qui l’ai construit et c’est moi qui l’ai partagé avec eux par la suite. Donc là, on est plutôt dans une étape où ils doivent s’approprier les outils qui ont été transmis en fin de mission et on reste à disposition pour échanger avec eux et les finaliser.

Cette réponse d’Anne-Sophie a suscité une question chez moi : quels peuvent bien être les types de risques auxquels l’entreprise est confrontée ?

Anne-Sophie : Sans grande surprise, on a un risque opérationnel majeur, qui après se décline sur des sous-thématiques de risques. L’opérationnel est très critique parce qu’il repose sur des hommes-clés, et sur un contexte processus dans une société, dans un pays sujet à des risques climatiques assez élevés, des manques d’eau, des processus qui sont très manuels et en gros, la collecte se fait par des conducteurs de tricycles, en brousse. Un accident de tricycle, ça paraît bête, mais on est vraiment sur du risque de premier niveau. S’il y a un accident de tricycle, la collecte n’arrive pas à la Laiterie, donc les éleveurs ne gagnent pas leur argent, c’est une perte nette pour tout le monde. Ca, ce sont les risques liés aux opérations et puis après, au niveau de Kossam, je pense que tu confirmeras Eva, on a un risque personne-clé, qui est très très fort puisqu’on a pas de back-up sur le Comité de Direction et on a en gros 4/5 personnes qui sont vraiment clés dans l’entreprise. Après, il y a des risques un peu plus détaillés, risque fiscal, risque financier, des choses comme ça, mais c’est un peu moins criant, j’ai envie de dire, que le risque opérationnel et le risque homme-clé. Eva, tu veux parler de ton chantier sur la partie Reporting ? Parce que c’est quand même un gros pilier de la mission ?

Eva : Anne-Sophie a rapidement mentionné le risque fiscal, qui est bien du fait qu’il n’y a pas de transfert-pricing mis en place, qui est un risque assez fort parce qu’il y a beaucoup d’activités qui lient la Laiterie du Berger et Kossam, mais sans prime-transfert entre les deux. Ca créé un risque fiscal important. Et puis, le risque financier qu’a mentionné Anne-Sophie, c’est un risque assez basique puisqu’il ne s’agit pas d’un risque de taux ou d’un risque de change ou d’un risque de liquidité, c’est vraiment un risque de Reporting Financier puisque tout est manuel. C’est lié d’une part du fait de personne-clé. Si la personne-clé n’est pas là pour le reporting, il ne va pas se faire. Et puis, du fait que tout est manuel, ça créé aussi le risque d’erreur assez fort. Et puis on a travaillé aussi sur le reporting financier cible. Le reporting actuel était un peu trop simple et compliqué à la fois : il reprenait les mêmes données d’une page sur l’autre et ce n’était pas forcément le même chiffre d’une page à l’autre. Et on a identifié avec eux le nouveau reporting cible. Et maintenant, basé sur la proposition de présentation que je leur ai fait, j’attends maintenant qu’ils le vérifient, le confirment. Donc la balle est maintenant dans leur camp, on reste disponibles pour travailler avec eux post-mission jusqu’à la fin du mois de juin. Et maintenant on reste disponibles s’ils ont besoin.

Marie Faye est la directrice administrative et financière de Kossam. Elle nous parle de l’apport de la mission Banquiers Solidaires dans son travail quotidien.

Marie Faye : J’attendais que la mission serve à renforcer les capacités d’amélioration de l’administration – je suis directrice administrative et financière de Kossam. Et aujourd’hui, à l’issue de votre mission, j’avoue que ça va beaucoup changer sur notre travail au quotidien. Par exemple, je peux citer, ça va nous permettre de minimiser les risques, de renforcer nos productions par exemple financières telles que le reporting et en même temps de gagner du temps principalement, je pourrai passer des tâches opérationnelles aux tâches plus stratégiques.

Pour conclure, je voulais savoir ce que nos deux banquières avaient retiré de leur mission.

Eva : tu veux commencer Anne-Sophie ?

Anne-Sophie : J’allais te dire, allez, je me lance. Oui, c’était très intéressant, en fait, toute cette dimension sociale, moi, je ne l’avais pas forcément bien prise en compte avant de partir, en fait, je ne l’avais pas bien intégrée. Et du coup, c’est quand même hyper-intéressant et hyper-valorisant de se dire qu’on travaille pour au final aider au développement de villages, à augmenter le niveau de vie d’une population par la rentabilité de la collecte de lait, par la sécurisation des processus et autres. Et puis, être confrontée à du processus opérationnel en brousse, c’était aussi très intéressant, tu me diras ce que tu en penses Eva, mais globalement, avec du recul, je me dis que c’était vraiment drôle de se retrouver, un matin comme ça, à la collecte, à 7h du mat avec le collecteur qui arrive avec son fils sur son tricycle et ses bidons, les éleveurs et les éleveuses qui arrivent avec leurs bidons, leurs seaux de lait pour faire enregistrer la traie du matin. Et puis, le deuxième constat que je ferai aussi, c’est que finalement, je suis partie avec beaucoup de certitude sur ce que j’allais livrer à la fin de cette mission et je n’ai pas du tout livré ce que j’avais en tête parce qu’il a fallu se remettre dans un contexte petite entité, peu de personnes et on a souvent l’habitude de sortir l’artillerie lourde et là, il a fallu faire très opérationnel donc recadrer un peu les livrables en ce qui concerne toute la partie cartographie des risques. Donc c’était ça qui était assez intéressant parce qu’il a fallu reconstruire des outils, repenser les choses sur place, et livrer des choses qui paraissent peut-être un peu faciles de notre point de vue, mais qui je pense vont grandement les aider.

Eva : Moi je trouve que ces missions de banquiers solidaires, c’est vraiment des expériences uniques et je trouve qu’on a beaucoup de chance d’être dans un groupe comme Crédit Agricole où on a l’opportunité de participer à de telles missions. Ca demande vraiment une ouverture d’esprit importante, parce qu’il faut s’adapter à une activité qui n’est pas la nôtre. Ni Anne-Sophie, ni moi sommes ni laitières ni éleveurs de vaches. On est des experts en finances et en risques, mais dans des établissements financiers. Donc il faut vraiment s’adapter à la taille de l’entreprise, à l’activité de l’entreprise et dans un contexte qui n’est pas du tout le nôtre. Pour moi, ça reste un des souvenirs qui est le meilleur, c’est de voir ce paysage de sable, des femmes qui venaient de droite et de gauche, d’une maison, elles venaient parfois d’assez loin en fait, à pied. Et qui venaient déposer ces deux litres de lait dans ces habits colorés, très souvent avec les enfants qui accompagnaient, et ça c’était une belle expérience que je me trouve très chanceuse d’avoir pu expérimenter.

Une mission très satisfaisante donc pour nos deux banquières solidaires. J’espère que ce témoignage aura suscité des vocations parmi nos auditeurs et je vous donne rendez-vous pour le prochain épisode des Banquiers Solidaires … à bientôt !

Ecoutez le podcast ici

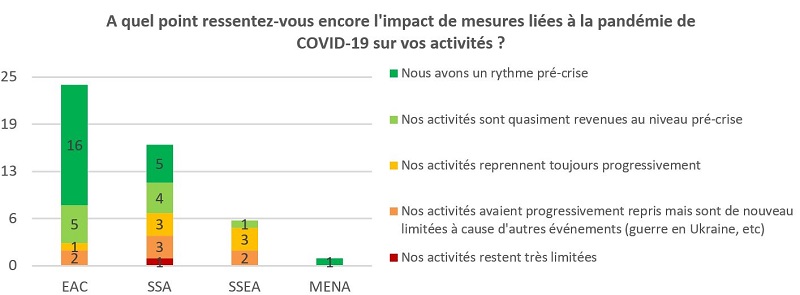

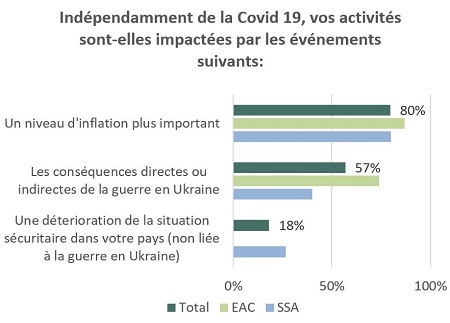

Cette enquête fait nettement ressortir que, désormais, d’autres facteurs que la crise du COVID-19 ont des conséquences sur les activités de nos partenaires. Le premier, mentionné par 80% des sondés, est la recrudescence de l’inflation sur les derniers mois. Ainsi, la grande majorité des pays d’opération des interrogés sont touchés par la hausse significative des coûts de l’énergie et, dans une moindre mesure, par celle des produits agricoles. Intimement liés au début de la guerre en Ukraine, ces facteurs ont donc une portée mondiale. Nos partenaires en Afrique subsaharienne notent d’ailleurs les difficultés d’approvisionnement depuis l’étranger dans le contexte actuel et renforcent les craintes d’une crise alimentaire.

Cette enquête fait nettement ressortir que, désormais, d’autres facteurs que la crise du COVID-19 ont des conséquences sur les activités de nos partenaires. Le premier, mentionné par 80% des sondés, est la recrudescence de l’inflation sur les derniers mois. Ainsi, la grande majorité des pays d’opération des interrogés sont touchés par la hausse significative des coûts de l’énergie et, dans une moindre mesure, par celle des produits agricoles. Intimement liés au début de la guerre en Ukraine, ces facteurs ont donc une portée mondiale. Nos partenaires en Afrique subsaharienne notent d’ailleurs les difficultés d’approvisionnement depuis l’étranger dans le contexte actuel et renforcent les craintes d’une crise alimentaire.