Interview de Vaselina PETROVA, Analyste normes comptables, CACIB

et Ali LHAF, Analyste risque de crédit, CACIB

Réalisée par : Mireille de Kerleau, Communications Manager, CACEIS

Lancé par la Fondation Grameen Crédit Agricole et Crédit Agricole S.A. en 2018, Banquiers solidaires est un programme de volontariat de compétences ouvert à tous les collaborateurs du groupe Crédit Agricole en faveur d’institutions de microfinance et d’entreprises à impact soutenues par la Fondation. Voici le 3e épisode de la série de podcasts consacrée à Banquiers Solidaires, le dispositif de volontariat de compétences porté par la Fondation Grameen Crédit Agricole et Crédit Agricole SA. Le premier épisode donnait la parole à Carolina Viguet, Directrice Communication & Partenariat de la Fondation et co-initiatrice de ce programme, et le deuxième à Andreas Brunner, Superviseur Inspection au sein d’Amundi à Paris, Banquier Solidaire parti en mission au Kirghizstan. Avec ce 3e épisode, nous allons partager l’expérience de Veselina PETROVA, Analyste normes comptable, et de Ali LHAF, Analyste risque de crédit, tous deux chez CACIB.

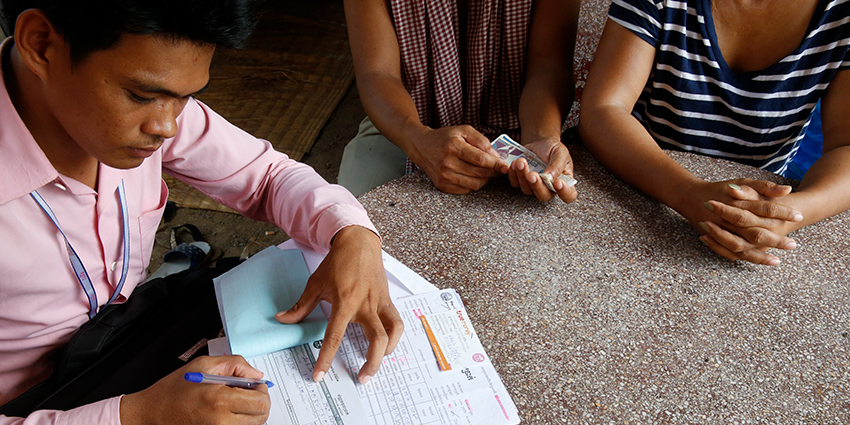

Ils ont effectué une mission terrain en binôme en faveur de Faten, une institution de microfinance créée en 1999 et qui est supervisée par l’autorité monétaire palestinienne. La mission de Faten est de répondre aux besoins en services financiers des entrepreneurs et des particuliers palestiniens, à faibles et moyens revenus. Elle opère dans toute la Palestine, Cisjordanie et Gaza, à travers un réseau de 37 agences et de 277 employés.

Avant de donner la parole à nos intervenants, laissez-moi faire un point rapidement sur la situation économique et sociale de la Palestine.

Dans un contexte marqué par les conflits et les tensions géopolitiques, l’accès aux service essentiels en Palestine est une problématique majeure. Avec un taux de bancarisation à peine supérieur à 25% et une économie fortement dépendante de l’agriculture, la microfinance joue un rôle essentiel pour soutenir les activités génératrices de revenus et le développement rural. Faten s’inscrit comme un acteur incontournable de l’inclusion financière dans les territoires palestiniens par le financement des activités économiques, agricoles et l’amélioration de l’habitat avec ses quelques 26 000 clients. Institution de taille désormais importante avec près de 140 millions de dollars en portefeuille, Faten s’engage dans un processus de structuration et de transformation en banque multicanal et multi-produits nécessitant une expertise de pointe. C’est pour accompagner cette transformation que Veselina et Ali, spécialistes en évaluation des risques, standards de reporting et normalisation comptable chez CACIB, l’appuient dans le cadre d’une mission Banquiers Solidaires en tandem.

Bonjour Veselina, bonjour Ali. Alors pour débuter cet entretien j’aimerais que vous vous présentiez à nos auditeurs.

Veselina : Je m’appelle Veselina et je travaille au sein de l’équipe en charge de l’analyse comptable chez CACIB depuis maintenant cinq ans. Je suis originaire de Bulgarie et je viens de Varna, qui est une ville au bord de la Mer Noire, où j’ai fait une partie de mes études. J’ai terminé mes études en France et depuis je travaille en ici. Par ailleurs, je suis la maman de deux jeunes garçons. J’aime apprendre et partager et cette mission est l’occasion pour moi de me plonger dans un environnement nouveau qui est la microfinance, avec des problématiques qui n’ont rien à voir avec celles d’une banque telle que CACIB.

Ali : Je m’appelle Ali Lhaf. Je suis arrivé en France en 2005 pour mes études et depuis 2010 je travaille chez CACIB où je suis analyste de risques de crédit depuis 2017. En parallèle, je suis aussi professeur. Je donne des cours de finance au CNAM à Paris. De mon côté, c’est extrêmement important d’aller vers l’autre, d’essayer vraiment de partager ce que l’on a et ce type de mission me permet d’utiliser mes compétences techniques pour aider les autres.

Est-ce que vous vous connaissiez avant la mission, étant donné que vous travaillez dans la même société, ou est-ce que vous vous êtes rencontrés à cette occasion ?

Ali : On s’est rencontrés effectivement sur cette mission et il fallait, pour cette mission en particulier, quelqu’un d’un peu expert en IFRS, c’est le cas de Veselina, et quelqu’un qui ait plus le profil d’analyste crédit et qui parle arabe, ce qui est mon cas. On a un travail complémentaire Veselina et moi.

Vous êtes situés dans les mêmes bâtiments, vous êtes à Paris tous les deux, à Montrouge ?

Oui, nous sommes à Montrouge

Vous vous êtes rencontrés physiquement du coup.

Veselina : Oui nous nous sommes rencontrés lors de la présentation de la mission. Ali, je crois que tu étais le premier à avoir contacté la Fondation Grameen Crédit Agricole pour la mission car lorsque j’ai pris contact avec eux ils m’ont dit qu’il y avait déjà quelqu’un, un arabophone qui s’était proposé pour la mission, et donc ils attendaient une personne qui avait des connaissances en normes comptables IFRS.

Ali : Effectivement, moi j’ai une ancienne collègue qui est maintenant côté communication, et c’est elle qui m’a parlé en fait de cette mission. Elle m’a dit que la Fondation Grameen Crédit Agricole cherchait quelqu’un parlant arabe et qui s’y connait un peu dans le contexte du crédit. Et voilà, je lui ait dit, si je peux faire quelque chose, c’est avec grand plaisir, et ça a commencé comme ça.

Et vous Veselina, comment cela s’est passé pour vous ?

Veselina : Alors moi j’avais assisté à une présentation en visio conférence des missions en cours de la Fondation Grameen Crédit Agricole et donc j’ai vu qu’il y avait cette mission pour laquelle on cherchait quelqu’un qui correspondait à mon profil. Cette mission était la seule où on demandait des compétences que j’avais et je trouvais ça intéressant. J’ai donc pris contact avec la Fondation et voilà. Cela s’est fait comme ça.

Donc vous avez passé un processus de sélection chacun de votre côté puis vous avez été sélectionnés.

Veselina : En ce qui me concerne, quand j’ai contacté la Fondation et que j’ai manifesté mon intérêt, ils m’ont demandé d’envoyer mon CV, avec une brève description par rapport à ce que je pouvais apporter et après ils m’ont bien confirmé que mon CV correspondait à une partie des compétences recherchées. Ça pouvait être complémentaire par rapport au profil d’Ali, et je les ai rencontrés. Et j’ai rencontré Ali par la suite.

Et à partir de ce moment-là, est ce que vous avez commencé tout de suite à travailler sur cette mission ?

Ali : En fait, la mission était à distance. Ce n’est pas facile de commencer tout de suite. Donc on a fait le point avec Faten et ils ont expliqué ce qu’ils font. Après nous avons reçu une bonne partie de leurs documents. On a passé pas mal de temps avec Veselina pour comprendre vraiment ce que fait l’institution et essayer de détailler leur mission pour qu’on puisse avoir vraiment une idée assez globale de leurs comptes, de leur business model. Et ça a commencé comme ça. Et on a traduit aussi parce qu’il y a des documents en arabe, en anglais, donc il fallait comprendre leurs documents. Et puis petit à petit on a fait deux, trois réunions avec Faten et là on a commencé à rentrer dans la partie technique IFRS / NAF et là c’est Veselina qui a apporté ses compétences dans ce domaine-là.

Vous avez échangé avec plusieurs personnes de Faten ou vous avez un correspondant en particulier ? Qui sont vos correspondants là-bas ?

Veselina : On a deux correspondants principaux pour le moment. Aux réunions de présentation ils étaient trois ou quatre si je ne me trompe pas. Donc on a la responsable financière de l’institution de microfinance, un de ses collaborateurs compétent sur la partie établissement des comptes aux normes IFRS et pour les modèles de risque des crédits qu’ils souhaitent que l’on revoie. Donc voilà, deux interlocuteurs principaux et ensuite on verra si pour les autres sujets que l’on doit revoir on aura d’autres personnes.

Ces personnes parlent principalement arabe ou elles parlent également anglais ?

Ali : Elles parlent anglais aussi.

Comme ça cela permet aussi à Veselina de suivre j’imagine.

Veselina : Oui en anglais c’est plus facile pour moi, en effet

Je me demandais si vous aviez une idée de la culture du pays ou pas du tout ? Ou vous apprenez au fur-et-à-mesure en étant en relation avec ces personnes ?

Ali : Moi personnellement je connais un peu. Je viens du Liban. Le Liban ce n’est pas très loin des territoires palestiniens, effectivement. Ce n’est pas identique à 100% mais il y a beaucoup de points en commun. C’est l’Orient, … je connais un petit peu. Cela facilite effectivement la communication. Franchement pour le moment ça s’est bien passé avec eux. Ils étaient très disponibles … Je ne sais pas Veselina quel est ton feeling mais …

Veselina : Oui, oui, ils sont réactifs. Moi dans mon cas je ne connais pas trop l’environnement culturel ou autre là-bas. Ils sont très réactifs, ils communiquent de manière naturelle et professionnelle comme nous donc moi je ne vois pas d’obstacle par rapport à ça.

Je vois que la mission aura lieu un jour par semaine pendant 15 semaines. C’est plus ou moins ça l’idée ?

Veselina : Oui ça c’est un cadre général, c’est à titre indicatif. Et après on module aussi en fonction de notre propre charge de travail tous les jours chez CACIB.

Ali : Effectivement. Je note que c’est une mission assez technique, honnêtement, qui sollicite un peu de travail personnel de notre côté aussi. Ce ne sont pas forcément des sujets à 100% de notre quotidien parce que nous travaillons dans une banque d’investissement. Là on parle vraiment de la microfinance donc ce n’est pas le même genre de boulot. De notre côté ça prend un peu de temps.

Veselina : Oui c’est ça. On a nos connaissances, le cadre général, enfin pas que général. On a des connaissances spécifiques aussi qui peuvent être utiles pour la mission. Mais en revanche, de par l’activité de l’entité, en fait il y a des points très spécifiques qui nécessitent d’autres expertises supplémentaires. Et par exemple là on essaye de solliciter quelqu’un au niveau de Crédit Agricole plus pour la partie banque de détail. Enfin on a besoin d’une expertise supplémentaire. Alors il y a des plus et des moins. Le moins c’est qu’on ne peut pas directement nous travailler le sujet à 100% dès le départ. Mais après, l’avantage c’est que ça nous permettra d’apprendre d’autres choses et puis d’échanger aussi avec d’autres équipes chez Crédit Agricole et on espère que les personnes pourront nous apporter ce qui nous manque.

Ali : La première partie c’est vraiment la partie technique sur les normes comptables et la deuxième partie c’est plus l’organisation entre leur holding à Ramallah et les filiales autour. Donc c’est la communication entre la holding et les petites filiales. Donc je pense que ce sont les deux gros sujets à travailler avec Faten.

Et lorsque vous faites des réunions avec eux vous êtes systématiquement tous les deux ou bien parfois vous êtes en alternance, une fois l’un, une fois l’autre ?

Veselina : Pour l’instant on a essayé d’être tous les deux. Après, il n’y a pas d’obligation en soi mais au début c’est important que l’on soit deux s’il y a besoin de switcher en langue arabe, Ali peut le faire, pas moi.

Quand la mission sera terminée, j’imagine que vous ferez un peu de suivi de ce qui se passe et comment cela est mis en place ?

Veselina : Oui, oui. C’est ce que la Fondation nous disait. Que généralement la mission se termine par une réunion qui conclut justement sur la réalisation des objectifs. Et sur la réalisation des objectifs, on peut toujours garder le contact.

Et peut-être une dernière question qui me vient. J’avais envie de parler d’une manière plus générale sur la mission de dons de compétences. Vous ressentez déjà ça, que c’est un don de vos compétences et que vous allez être utiles, que ça vous fait plaisir ? Qu’est-ce que ça vous apporte de faire ça ?

Veselina : Déjà on l’espère, que l’on sera utiles. Mais encore une fois, on n’est même pas encore à la moitié de la mission. Donc on espère fortement que l’on pourra aboutir avec un résultat qui sera utile à Faten. En ce qui me concerne, ça m’intéressait à la base de pouvoir participer dans une mission comme ça, de bénévolat. Je pense que cela sera vraiment gratifiant à la fin, une fois que l’on a constaté que le résultat de ce que l’on a pu produire correspond aux attentes, je l’espère, de nos interlocuteurs.

Ali, vous avez peut-être aussi un sentiment là-dessus ?

Ali : En attendant le résultat, j’espère que l’on apportera de belles choses à Faten. Mais à titre personnel, de donner et de partager, c’est quelque chose qui me touche beaucoup, donc j’essaie vraiment, sur pas mal de niveaux de le faire, soit en tant que prof si je donne des cours, ou bien je fais de l’interprétariat pour les réfugiés ici à Paris, … Je pense que si l’on a quelque chose, il faut surtout partager avec les autres.

Veselina : Oui et puis nous aussi on apprendra surement beaucoup de choses.

Ali : En fait à titre personnel et aussi technique, oui vraiment.

Et bien merci beaucoup pour cet échange. Je vous remercie d’avoir écouté ce podcast et vous donne rendez-vous pour le quatrième épisode qui portera, cette fois-ci, sur une mission de terrain au Sénégal, mission réalisée par deux Banquières Solidaires de Crédit Agricole SA et de EFL en Pologne. A bientôt !

Ecoutez le podcast ici