In the early years of its existence, the Foundation focused on financing microfinance institutions, gradually specializing in smaller institutions located in rural areas and mainly for the benefit of women developing small income-generating activities.

In this interview, you will discover the testimony of Sébastien Simonot, Investment Manager, who sheds light on his job.

Your job as Investment Officer in a few words?

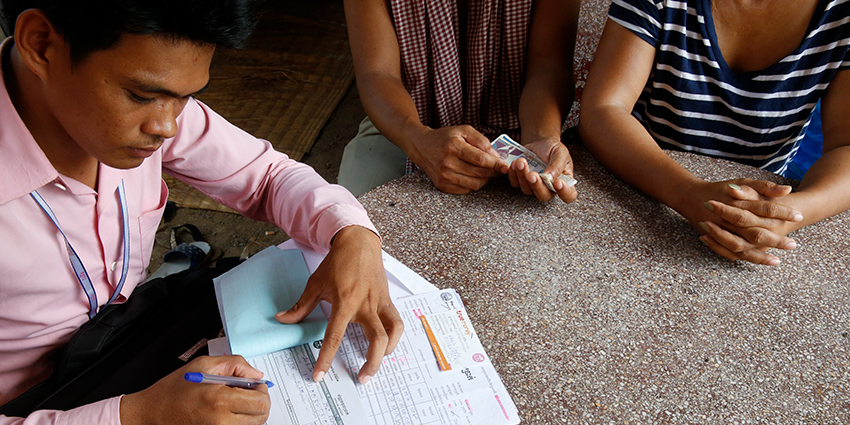

The Investment Officer's job involves establishing and developing lasting partnerships with microfinance institutions, organizations that provide financial and non-financial services to low-income populations.

A large part of our working time is devoted to identifying these potential partners, through an in-depth analysis of their financial, social, and environmental performance. First, during the desk review phase based on the documents they send us, and then on-site during our due diligence missions. We also regularly communicate with the institutions we already have in our portfolio, to evaluate the evolution of their financial, social, and environmental performance and assess their financial and technical needs in order to strengthen our partnerships.

What is your background? Is there a typical career path for an Investment Officer?

I began my career in corporate banking, first at Crédit Lyonnais and then at Crédit Agricole CIB. After a detour into humanitarian work, I moved into microfinance about twelve years ago, around the time the Grameen Crédit Agricole Foundation was being created. During these twelve years, I led management and advisory missions for microfinance institutions in Haiti and Africa. I joined the Foundation in the summer of 2020, and I cover several areas in Africa, as well as the Middle East, for them.

I would say there is no typical career path at the Foundation. The Investment Officer profiles are varied, but they have one thing in common: we all have training and experience in economics and finance, coupled with exposure to the development and humanitarian fields.

What are the strengths of your job?

This profession provides an opportunity to observe the innovation demonstrated by microfinance institutions in providing their services to vulnerable populations, despite the difficult contexts in which they must operate. The in-depth analysis of these institutions, particularly through on-site visits and meetings with their clients, highlights the full meaning of the Foundation's ambitions: to promote social entrepreneurship and financial inclusion. Finally, the cross-functional nature of the profession: an investment officer works with all of the Foundation's teams: Middle Office, Risk, Technical Assistance, and Communication.

Why did you choose the Foundation?

The financial inclusion industry has grown considerably in recent decades, and many funds exist to support these institutions both financially and technically. From the outset, the Foundation has been able to equip itself with the tools to, on the one hand, be able to intervene with small institutions with a strong social impact, and on the other hand, it has been able to intervene in areas where many other operators did not operate, in fragile countries, from an economic, social, and climatic point of view. Today, we have significant feedback from many countries, particularly in Africa, which is recognized and contributes to the strength of our identity.

Access the interview